インボイス制度とは?1人親方・個人事業主が知っておくべきポイント

世間でさまざまに騒がれているインボイス制度。

2023年の開始を前に、2021年10月からは申請受付も始まりました。

しかし

「インボイス制度ってよく聞くけど、いまいち内容がわからない…」

「インボイス制度が始まると、どういう影響があるの?」

と思われている方も多いでしょう。

そこで今回は、インボイス制度とは何なのか、1人親方や個人事業主にどう影響するのかをわかりやすく解説します!

インボイス制度とは

この制度で指すインボイスとは、日本語で”適格請求書”を意味します。

何に対して適格かといえば、消費税についてです。

よって、インボイス制度とは「消費税に適格な請求書を発行すること」というイメージを持っておきましょう。

また、インボイス制度には次の2つのポイントがあります。

- インボイス(適格請求書)が発行されないと、請求内容の消費税は認められない

- “課税業者”と呼ばれる業者にならなければ、インボイス(適格請求書)は発行できない

こちらは後に詳しく説明しますので、大まかな理解で問題ありません。

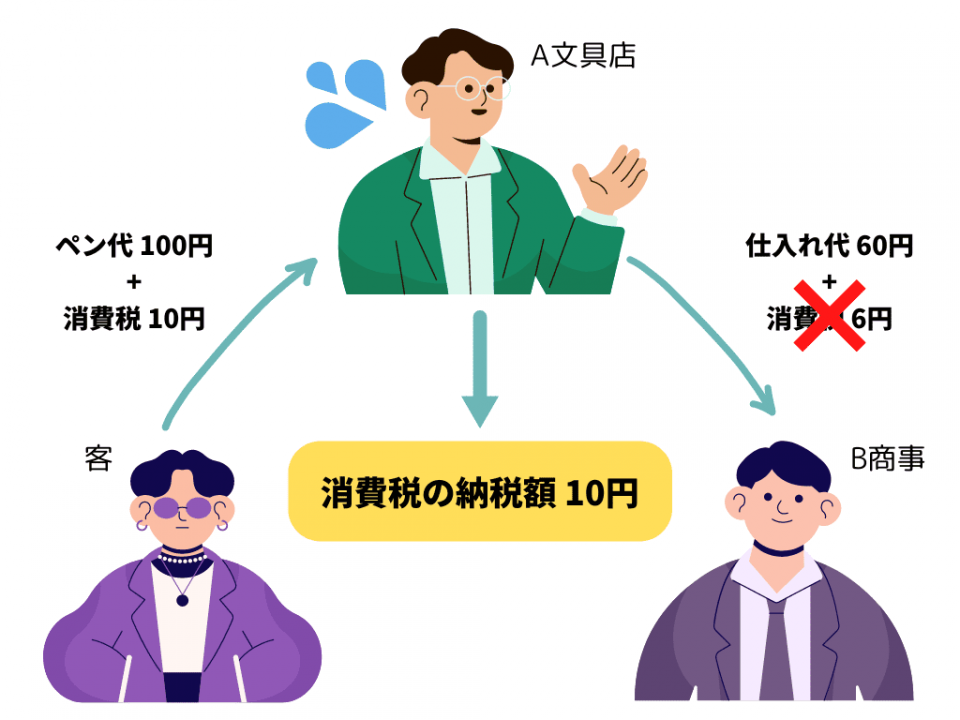

今までの消費税の仕組み

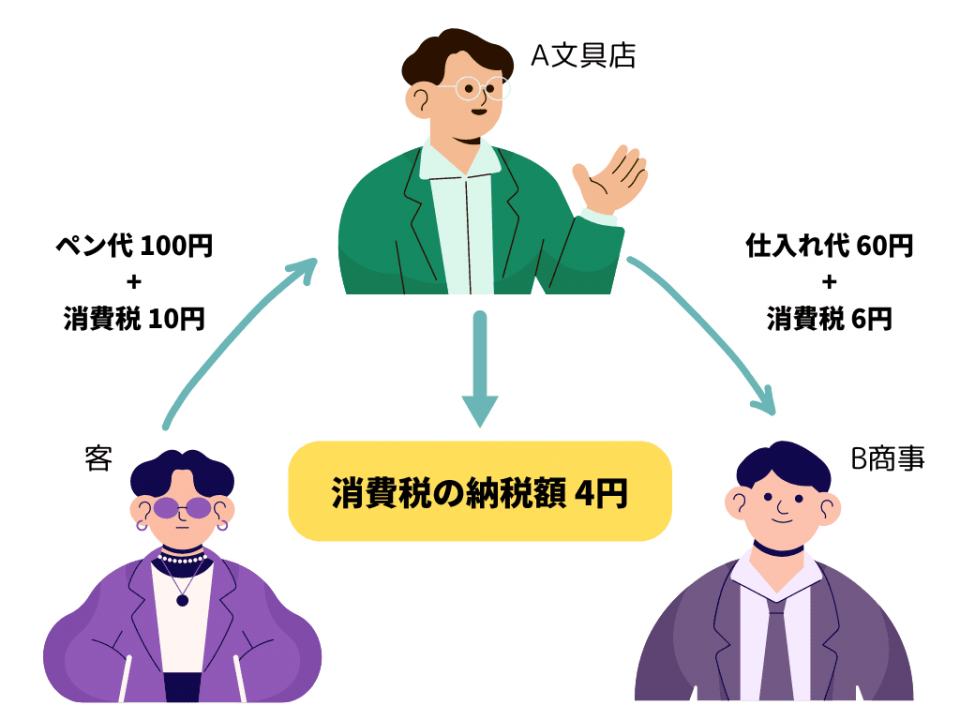

インボイス制度を理解するために、まずは簡単に消費税の仕組みを押さえておきましょう。

次の3者の取引を例としてお話します。

- A文具店

- B商事

- お客さん

お客さんはA文具店でペンを買い、100円+消費税10円=110円を払いました。

A文具店は、そのペンをB商事から仕入れています。

仕入れ値は60円+消費税6円=66円です。

この場合、A文具店が税務署に納めるべき消費税額は、もらった消費税-払った消費税。

つまり10円-6円で、4円です。

これが従来の消費税の仕組みでした。

イメージとしては次のようになります。

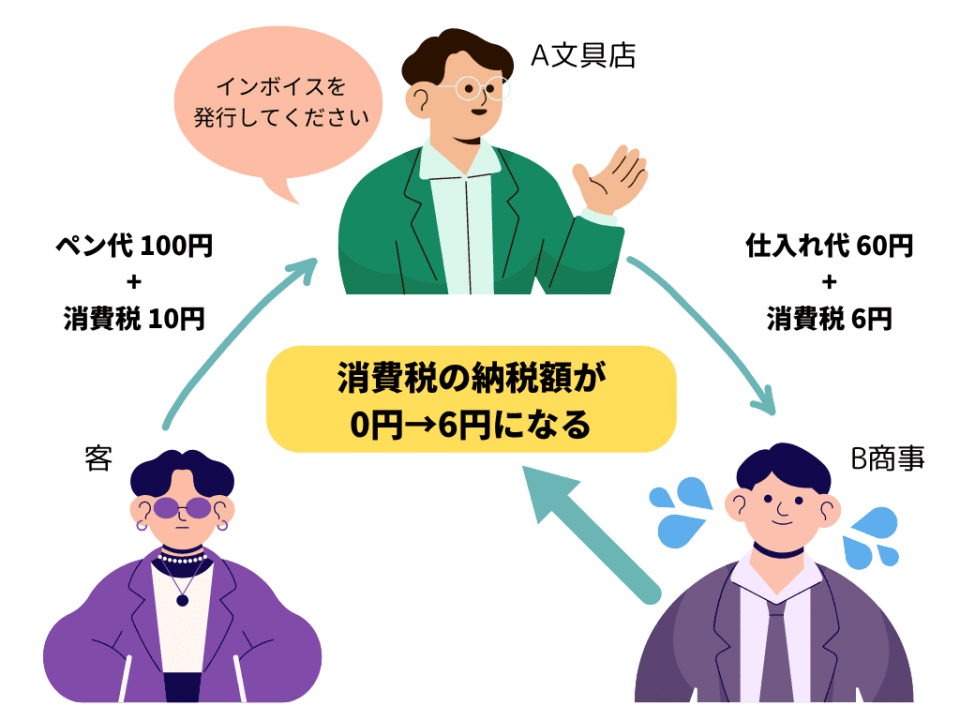

インボイス制度適用後の消費税の仕組み

これがインボイス制度になると、66円分のインボイス(適格請求書)がB商事から発行されないと、A文具店の支払った消費税6円は認められないということになるのです。

どういうことか説明します。

まずA文具店は、お客さんから100円+消費税10円をもらいました。

そして、仕入れでB商事に60円+消費税6円を払いました。

けれど、B商事にインボイスを発行してもらっていないため、消費税6円を払ったと認められません。

A文具店が税務署に納めるべき消費税は、もらった消費税-払った消費税でしたよね。

すると、10円-0円になるため、A文具店はこれまで4円の納税でよかったところを、10円納めなくてはいけなくなるのです。

納税額の増えてしまったA文具店は、「B商事にインボイスを発行してほしい」と考えます。

インボイスを発行するには、B商事に”課税業者”になってもらわないといけません。

ここで、B商事が年間売上1,000万以下の非課税業者だったとしましょう。

非課税業者は”免税業者”ともいわれ、消費税を納税する義務がありません。

つまり、従来であればA文具店から支払われた66円を、そのまま収入として手に入れられました。

しかしインボイスを発行するために課税業者になると、今までもらい得だった6円の消費税を納めなくてはなりません。

このB商事のジレンマこそが、まさにインボイス制度の争点と言えます。

- 課税業者になってインボイスを発行すれば、消費税を納める義務が発生する→実質、収入が減る

- インボイスの発行を拒否すれば、取引先から契約を止められる可能性がある→仕事が減る

個人事業主の皆さんが悩まれているのも「2つのうち、どちらを選択すべきか」ということなのです。

それでは、1人親方の場合はどうなるのか見ていきましょう。

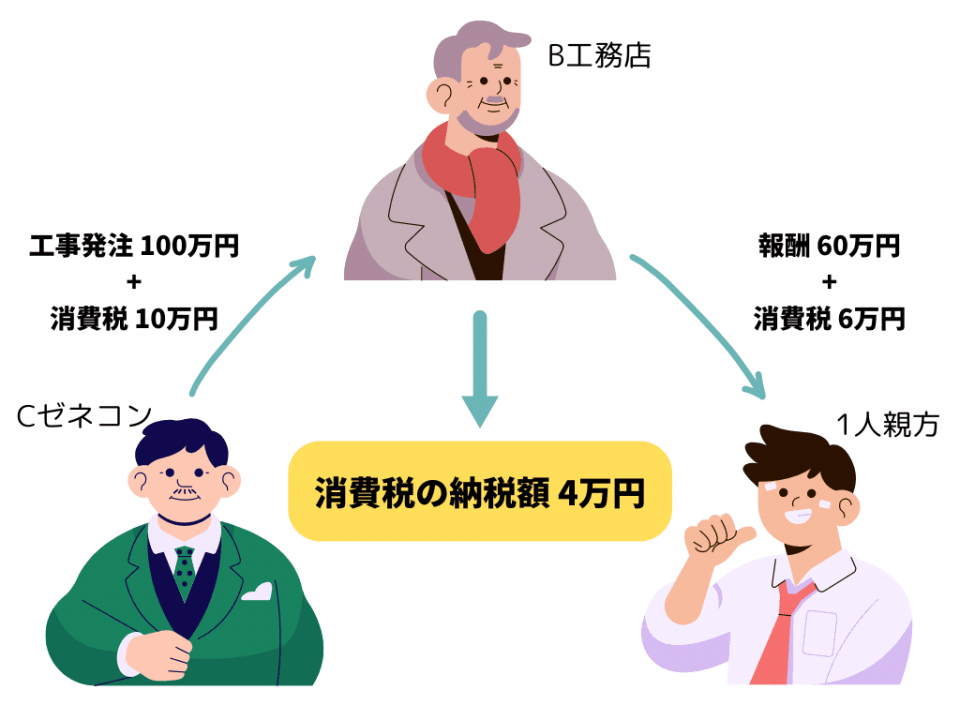

1人親方へのインボイス制度の影響

こちらも、次の3者の取引を例としてお話します。

- Aさん…大工をしている1人親方

- B工務店…Aさんを使っている工事会社

- Cゼネコン…B工務店に工事を発注している建設会社

Cゼネコンは、B工務店に100万円+消費税10万円で仕事を発注しています。

そしてB工務店は、1人親方のAさんに60万+消費税6万円を報酬として払っています。

この場合、B工務店が納めるべき消費税は、10万円-6万円=4万円です。

イメージとしては次の通りです。

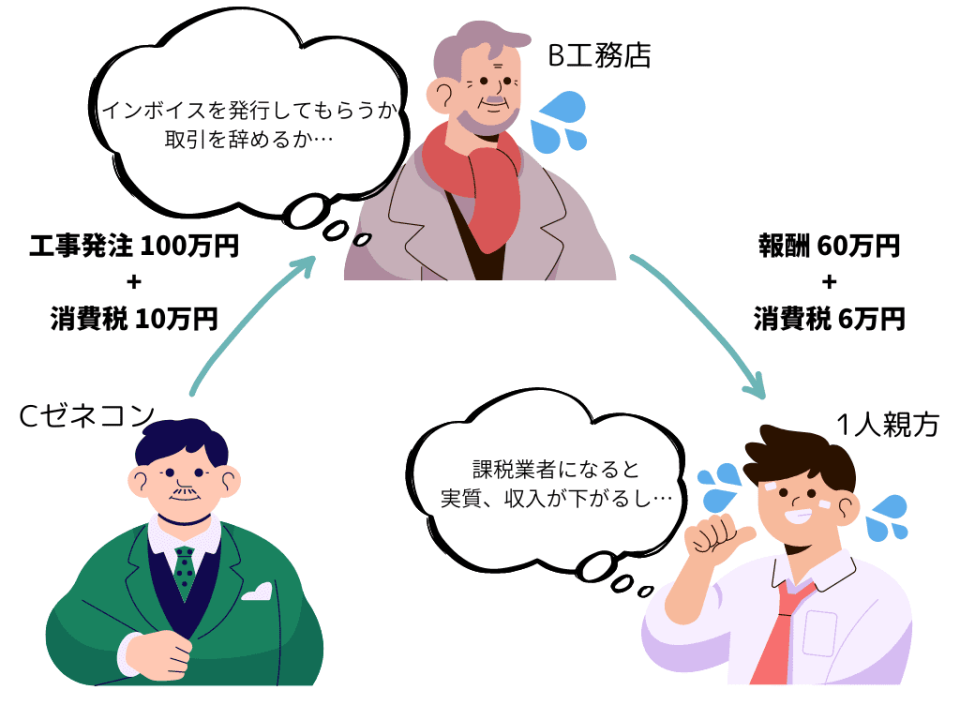

そして、インボイス制度がスタートしたとしましょう。

1人親方のAさんは年間売上1,000万円以下の免税業者で、インボイスが発行できません。

すると、B工務店は消費税を10万円払わなくてはいけなくなります。

負担増のB工務店が次に取る選択は、おおよそ次の2つになるでしょう。

- 1人親方Aさんとの取引をやめる

- 1人親方Aさんに課税業者になってもらい、インボイスを発行してもらう

ここで後者になった場合、1人親方Aさんは、今までもらえていた消費税6万円を税金として納めなくてはいけなくなります。

先の例と同じパターンですが、なんとなくイメージが掴めましたか?

1人親方へのインボイス制度の影響が大きい理由

インボイス制度が1人親方への影響大と言われているのは、次の2つの理由があります。

1つ目は、1人親方は約50万人いると言われ、その大多数が年間売上1,000万円以下の免税業者とされているからです。

つまり大半の1人親方が、インボイスを発行すべきかどうかの選択を迫られていると言えます。

2つ目は、1人親方を使っている工事会社は2次、3次の下請けが多いからです。

言い換えると、中小・零細規模の、資金力に乏しい会社が多いということです。

もし資金力のある大手の工事会社で、かつ1人親方の能力を認めていれば「こっちで消費税は持つからいいよ!」ともなりえますが、なかなかそうはいかないだろうということです。

インボイス制度の負担軽減措置2つ

ここまでで、インボイス制度については大まかに理解して頂けたのではないでしょうか。

さらにインボイス制度では、いきなり大きな負担がかからないための軽減措置も2つ設けられています。

- 経過措置

- 簡易課税措置

順に説明します。

経過措置

1つ目は、経過措置です。

たとえば、1人親方が年間売上1,000万円以下の免税業者のままで「インボイスは発行しない」と言ったとしましょう。

この場合、工事会社は親方に報酬60万円+消費税6万円を払っていても、消費税の支払いが認められなくなります。

そこで「最初の6年間は、8割~半分の額まで支払いを認めてあげよう」というのが経過措置です。

つまり消費税6万円であれば、最初の3年間は80%の4万8,000円分、残りの3年間は半分の3万円までを、消費税として支払ったと認めてもらえます。

最初の6年間は少なくとも消費税を全額負担しなくて済むため、この間にどうするか検討する事業者も多いかと思われます。

簡易課税措置

2つ目は、簡易課税制度です。

会社が年間売上5,000万円以下の場合に適用されます。

たとえば課税業者である1人親方が、報酬60万円+消費税6万円をもらっていたとしましょう。

そこでもし仕入れがあれば、6万円から仕入れ分の税額を引いた差額分を納税すればいいことになっています。

【例】

報酬:60万円+消費税6万円

仕入れ:5万円+消費税5千円

納税すべき消費税額:6万円-5千円=5万5千円

しかし残念ながら、1人親方で仕入れをする人はあまり多くありません。

工事費用は機・労・材で成り立つと言われますが、1人親方の多くは機と材がない、労だけの提供をするパターンが多いのです。

工事にかかる費用は次の機・労・材(きろうざい)で構成されます。

機(き)…クレーン・バックホウなどの機械経費

労(ろう)…職人に仕事をしてもらうための労務費

材(ざい)…1㎡あたりのコンクリート費はいくらか?といった材料費

1人親方は機(き)、材(ざい)に費用をかけることがほぼないため、すなわち仕入れがないということになります。

ここで出てくるのが簡易課税です。

これは、事業区分によって定められている仕入れ税率(みなし仕入れ率)分を、納税額から差し引けるという制度です。

報酬の消費税が6万円なのであれば、「そのうちの6割は仕入れとしましょう」とみなされるため、6万円を全額納める必要がなくなります。※業種によって割合は変化します。

まとめ

今回は2023年からスタートするインボイス制度の概要と、1人親方・個人事業主への影響を解説しました。

ポイントは次の通りです。

- インボイス制度とは、消費税に適格な請求書を発行すること

- 年間売上1,000万円以下の個人事業主がインボイスを発行する場合、消費税の納税義務が発生する(収入が減る)

- インボイスを発行しない場合、取引先から契約をストップされる可能性もある

- インボイス制度のスタート後、一定期間は経過措置があるため、その間に出方を決めるのもアリ

建設業界におけるインボイス制度の展開は、先の業界の景気によるところが大きいと思います。

コロナ前までの建設業界を見ると、東京オリンピックや震災の復興があり、かつ人手不足ということで、職人さんの人件費は右肩上がりの傾向にありました。

もし2023年以降も人件費の高騰が続けば、「儲かってるし、消費税くらい払ってもいいか」となる事業者が多いのではないでしょうか。

この記事が皆さんの参考となれば幸いです。

この記事の内容は以下の動画で解説しています。

理解を深めたい方はこちらの動画もご覧ください。